特定親族と特定扶養親族について

令和7年度税制改正で、従来の所得税が発生する年収の壁103万円(基礎控除48万円+給与所得控除55万円)が年収123万円(基礎控除58万円+給与所得控除65万円)に引き上げられたことは、テレビやYouTubeのニュースでよく目にすると思いますが、「特定親族」(※特定扶養親族ではない)の創設が行われたことはご存知でしょうか?

特定親族と特定扶養親族を説明する上で、まずは控除対象扶養親族について確認すると、「控除対象扶養親族」とは、生計を一にしている合計所得金額58万円以下の親族等のうち、年齢が16歳以上の者(子等が非居住者の場合には別要件)を指します。控除対象扶養親族を有する納税者は、扶養控除の適用対象となり、38万円の控除を受けることができます。

次に、「特定扶養親族」とは、控除対象扶養親族のうち、年齢が19歳以上23歳未満の親族等をいい、特定扶養親族を有する納税者は、63万円の控除を受けることができます。

最後に、「特定親族」とは、生計を一にする年齢が19歳以上23歳未満、合計所得金額が123万円以下の親族等で、控除対象扶養親族に該当しないものを指します。控除対象扶養親族に該当しないということは、子等の合計所得金額が58万円超であることが必要ということです。また、控除額は合計所得金額に応じて段階的に変化し、表でまとめると次のようになります(ちなみに子等の年齢要件については、12月31日現在の年齢で判定することになります)。

特定親族特別控除の控除額

|

特定親族の合計所得金額 |

控除額 |

|

58万円超 85万円以下 |

63万円 |

|

85万円超 90万円以下 |

61万円 |

|

90万円超 95万円以下 |

51万円 |

|

95万円超 100万円以下 |

41万円 |

|

100万円超 105万円以下 |

31万円 |

|

105万円超 110万円以下 |

21万円 |

|

110万円超 115万円以下 |

11万円 |

|

115万円超 120万円以下 |

6万円 |

|

120万円超 123万円以下 |

3万円 |

去年の定額減税に続き、またややこしいのがでてきたなぁというのが正直な感想です。個人的には、ここまで細分化して控除額を設定しなくてもよいのではないかと思うのですが・・・。みなさんはどう思いますか?

川庄公認会計士事務所 川上

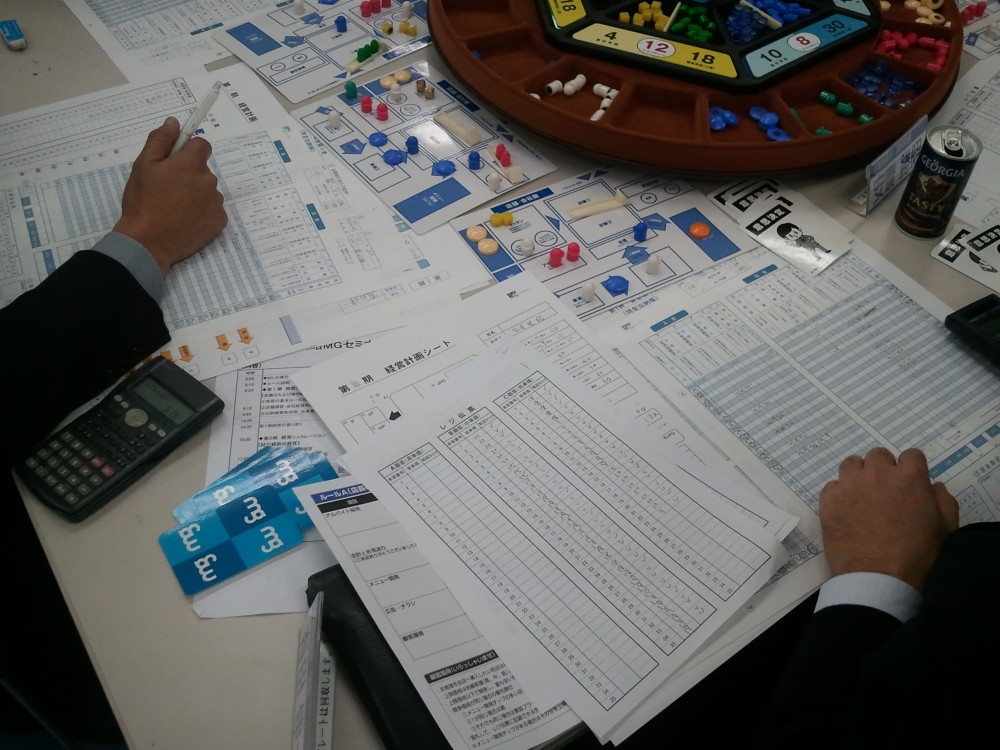

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...