使用人に社宅を貸与した場合の給与課税について

皆様初めまして。4月から入社いたしました新人の川上よりお送りいたします。

入社して早くも3ヶ月以上が経過し、先輩方やお客様に御助力いただきながら慌ただしくも充実した毎日を過ごすことができております。弊社から内定をもらい、すぐに賃貸物件を探していた浅春の3月が数日前のことのようで、時が経つのは本当に早いです(笑)。

私は賃貸アパートに住んでおりますが、新社会人の方の中には、社宅や寮に住まわれている方もおられるかと思います(←同期がたくさんいそうで少し羨ましい)。そこで今回は社宅に関する内容をピックアップしてみようと思います。

基本的に、使用人に対して社宅や寮などを貸与する場合、賃貸料相当額が給与として課税され、源泉所得税が発生します。賃貸料相当額とは、1ヶ月当たりの一定額の家賃のことで、厳密には下記の①+②+③の合計値で表せます(所得税法基本通達36-40)。

① その年度の物件の固定資産税の課税標準額×0.2%

② 12×物件の総床面積(㎡)/3.3(㎡)

③ その年度の敷地の固定資産税の課税標準額×0.22%

ただし、使用人自身が払っている家賃があった場合、その金額と賃貸料相当額との差額が給与として課税されます。さらに支払家賃が賃貸料相当額の50%以上であれば、支払っている家賃と賃貸料相当額との差額は給与として課税されません。

例えば、私が賃貸料相当額5万円の社宅に住む場合、仮に2万円を支払うのであれば差額3万円が給与の一部として加算され、源泉所得税が生じることになります。一方、仮に2万5千円を支払うのであれば、賃貸料相当額の50%以上であるため、差額の2万5千円は給与ではなく、経費とみなされるため、課税対象外となります。

ちなみに、仕事の特性上、勤務する場所から離れて住むことができない使用人が無償で社宅を貸与する場合において、賃貸料相当額が給与として課税されないケースもあります。

なお、社宅制度と似たような制度に、金額を支給する住宅手当がありますが、これは給与の一部とみなされるため、課税対象となります。そして、給与が増額すれば源泉所得税や住民税、健康保険や雇用保険などの社会保険料も増額するため、使用人にとってみれば手取りが減る可能性が出てきます。社宅制度と住宅手当は給与課税の対象の範囲において、全く異なる制度と言えると思います。

いかがだったでしょうか。簡単ではございますが、社宅制度と給与課税の概要について取り上げてみました。

今後も身近にある税法の疑問にフォーカスしながら、少しでも皆様に楽しんでいただけるコンテンツを作っていけたらなと思っておりますので、引き続きどうぞよろしくお願いいたします!

川庄公認会計事務所 川上

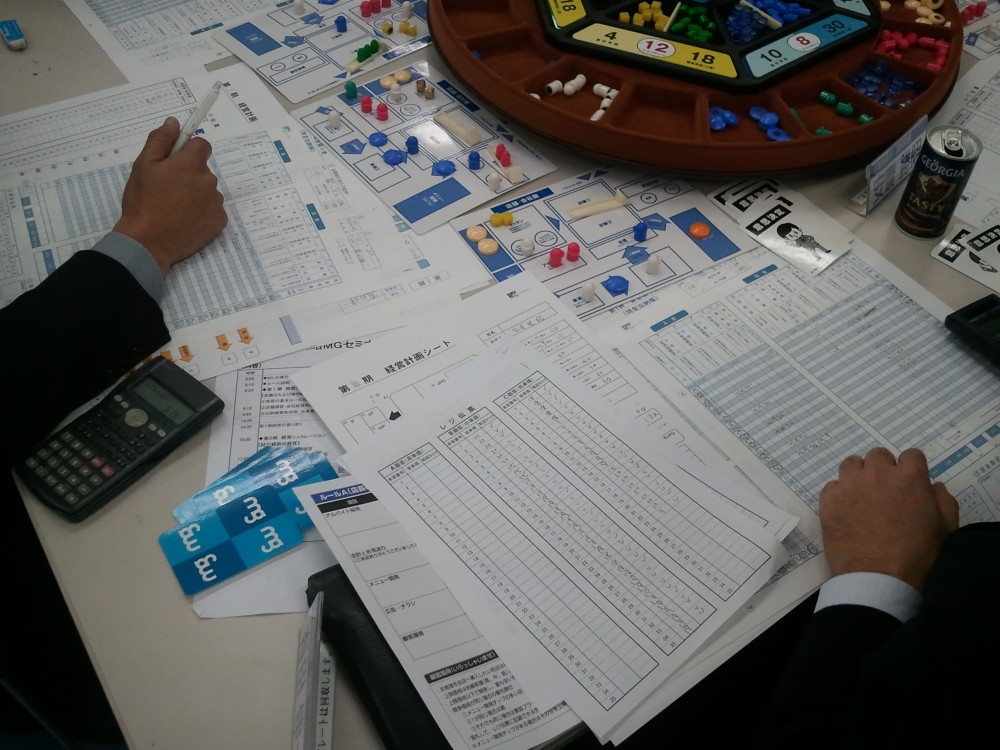

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...