5,000円以下の飲食費とインボイス

税務上、得意先等への接待で飲食等を行った際の費用が、1人当たり5,000円以下である場合には、交際費等から除くことができます。

なおこの場合の“5,000円”とは、税抜経理方式を適用している場合は消費税等の額を含めず、税込経理方式を適用している場合はこれを含めて判断します。

インボイス制度開始後、この“5,000円”はどう考えるのでしょうか。

税込経理を採用している企業は、税込5,000円の判定で変わりありません。

しかし、税抜経理を採用する企業は、「インボイス発行事業者である飲食店」か、「インボイス発行事業者でない飲食店」かによって、この5,000円基準が変わります。

インボイス制度が始まり、一般課税により納付すべき消費税額を計算する際、仕入税額控除を適用するには、原則として、インボイスの保存が必要となりました。

インボイス発行事業者でなければインボイスは交付できません。

そのため免税事業者などインボイス発行事業者以外からの課税仕入れは、仕入税額控除できません。

ただし経過措置として一定の要件の下、2023年10月1日から3年間は80%を、その後の3年間は50%を仕入税額控除できます。

税抜経理方式を適用している場合、支払先がインボイス発行事業者か否かで基準となる“5,000円”が次のとおり異なります。

【インボイス発行事業者である飲食店】

税抜 5,000円(税込 5,500円)

【インボイス発行事業者でない飲食店】

2023/10/1~2026/9/30 税抜 4,902円(税込 5,393円)

2026/10/1~2029/9/30 税抜 4,762円(税込 5,239円)

2029/10/1~ 税抜 4,545円(税込 5,000円)

※1円未満端数切捨てを前提

これは、仕入税額控除できない部分(経過措置として最初の3年間20%、次の3年間50%、経過措置後100%)を

飲食代に含めなければならないからです。

インボイス制度開始後判断方法がわかれ、経過措置により判定金額も異なるのでご注意ください。

川庄公認会計士事務所 大薗

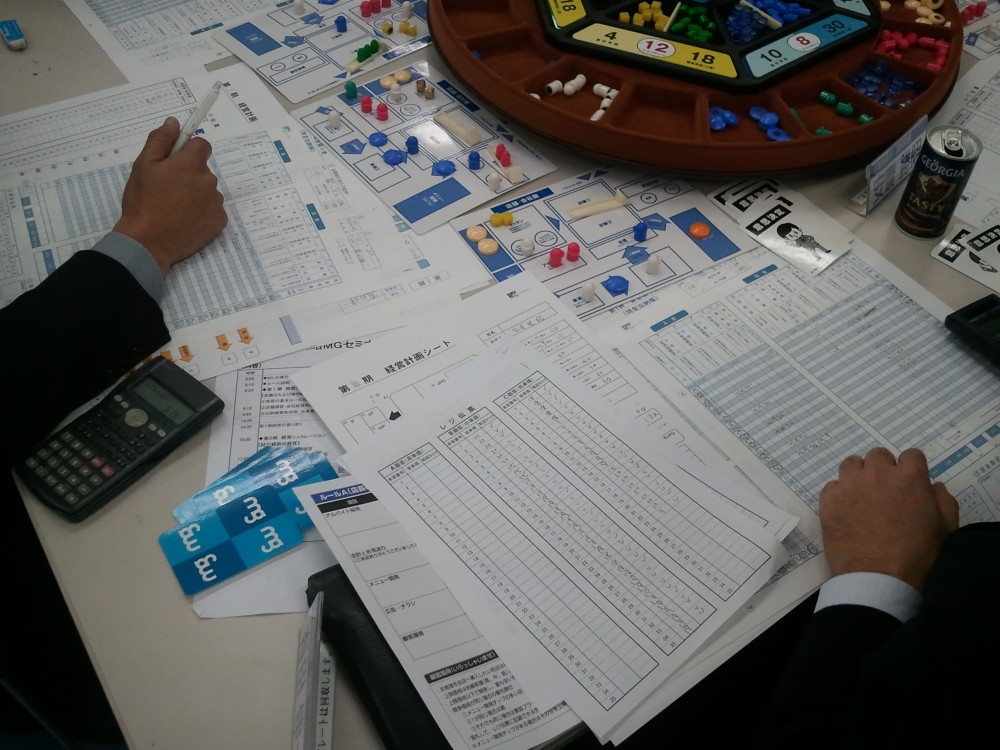

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...