銀行の融資姿勢が変わった!?

| Posted by |  |

川庄 康夫 Yasuo Kawasho |

1. 金融円滑化法廃止

平成25年3月31日で金融円滑化法が廃止となりました。この法律の適用を受けていた企業は全国で30万社~40万社と言われており、すぐに影響が出る企業は3~4万社とも言われています。金融円滑化法終了後は、銀行の貸し剥しにあったり、貸し渋りに会い、たちまち企業倒産に至ると予想されていましたが、本格的な倒産は発生していないように見受けられます。前年同期比(平成25年4月期と平成24年4月期)で、大幅な倒産増加はありませんでした。

これは金融監督庁が各銀行担当者を呼び、『金融化円滑化法終了後も従来通りの融資姿勢を維持して欲しい、従って円滑化法終了後、借入金返済条件を直ちに元の状態に戻すのではなく、企業の要望をよく聞き円滑に対応するように』との行政指導を行ったためです。そのおかげで、企業倒産数は小康状態を保っているような状態です。

私たちの事務所にもメガバンクの方が来訪されます。その時に金融円滑化法終了後のメガバンクの融資姿勢や、ターゲットの方向性等、お客様の融資の相談を受けるに当たって参考になることを教えてもらうようにしています。メガバンクは、円滑化法利用企業のクライアントに対しては、貸倒引当金の100%引き当て処理をしています。もちろん有税で100%貸倒処理をしているので、メガバンク自らが企業の命脈を絶つことはありません。そんなことをすれば世論にもたたかれるでしょうし、金融監督庁も黙ってはいないでしょう。自行から進んで「倒産」の引き金を引くことはありません。実際、新聞を賑わす倒産は発生していないので、メガバンク担当者が言っていることは正しいのでしょうと思います。

2. 1本の電話から

クライアントから不動産購入についての電話を受けました。相談者は会社の社長です。不動産の購入価額としては約5000万円程度でそのまま法人で利用したい。借入金の返済期間は15年~20年程度を考えていて、会社に迷惑を掛けられないので、個人で購入し会社へ賃貸しても良いと考えているのだが・・・、といった内容でした。将来不動産が値上がりする可能性があれば社長個人で購入するのがベターな方法ですが、値下がりするリスクも考えられます。将来その不動産を売却する可能性も考えたとき、現在の所得税では不動産の売却について赤字が出た場合、他の所得と合算する損益通産は認められていません。また、今の不動産の状況からみて将来、3年~5年後には、不動産価額が値下りしそうな状況です。会社で購入していれば、そのようなときに不動産鑑定士の不動産鑑定に基づいて不動産の含み損を実現損に切換えて納税を圧縮する方法をとったりすることができます。いろいろな可能性を考え、私は、会社で購入した方が良いと思います、と伝えていました。

ところが数日後、銀行の支店長から私の携帯に1本の電話が入りました。

支店長・・「今回の不動産の購入について先生は会社がいいといわれましたが、私は個人での購入を勧めています。」

川庄・・「何故、個人で購入するのですか?」

支店長・・「今回は会社より個人です。不動産の値上がり、値下りは将来のことでよくわかりませんし。」

川庄・・「将来のことがよくわからないので、会社で不動産を購入しておいて、もし不動産価額が値下りすれば、グループ税制の適用がない個人へ不動産を売却し、納税を少なくすることができるでしょう。」

支店長・・「いえ、将来の相続対策もあります。」

川庄・・「相続対策?」

支店長・・「社長は、現金も十分お持ちですから不動産の購入も相続対策の選択肢の一つですよね。」

川庄・・「現金が十分にあるのに、銀行から借入れをして不動産を購入するのですか?不自然ですね。」

支店長・・「もう本店稟議も上がっていますので。とにかく、今回は社長個人の購入になります。」

何がなんでも個人で不動産を購入してもらい、銀行の貸金を伸ばしたいとの強い意志を感じました。「何が何でも貸し金を伸ばせ」、「個人でも法人でも新規を増やすように」との銀行本体からの指示も出ているのでしょう。特に「新規を増やす」と支店長の加点になるのだろうなぁと強く思いました。ちょうど同行の他店の担当者が事務所にやってきたので、このことを質問してみました。

川庄・・「個人でも法人でも少額でもいいから貸出を伸ばせ、特に新規の顧客を開拓するように・・って支店長は言ってない?」

担当者・・「・・支店長が言っていることと同じですねぇ。最近は新規を伸ばせ、小口でも何でも貸出件数を伸ばせ、他行に遅れをとるな、といわれます。でも、なかなか難しいのですよ。先生も良くご存知かと思いますが、小売業の事業資金は回収の見込みが立たないので貸しにくい、どうしても不動産の融資になってしまいますが、不動産融資は不動産融資で大変です。空室の問題もありますし・・。」と話していました。

3. 銀行の収益構造

25年3月期に、銀行は近年まれに見る多額の利益を計上しました。しかしこの多額の利益の源泉は、銀行本来業務の業務純益(貸出金に伴う利益)ではなく、有価証券の売買、特に国債の売買差額によるものでした。黒田日銀総裁になってから日銀が市場の国債を吸い上げて、市場に多額のお金を供給していて、銀行の資産内容は、国債の保有から現金預金の保有へと変化しています。銀行は今までのように国債の売買で利益を計上しにくい環境におかれています。銀行のバランスシートには現金預金がだぶついていますので、必然的に貸出を増加させなければ利益を出すことができなくなりました。

銀行は全く回収の見込みがなければ貸出を断念しますが、少しの回収可能性があれば保証協会付融資にして融資をしてきます。銀行は企業の格付けを行っています。格付けが厳しい企業には融資はしませんでした。今後は、格付けが厳しくても、自己資本がマイナスの企業でも、進行年度の損益状況・キャッシュフローをよく説明すれば追加融資に応じるでしょうし、金利の引き下げにも応じてくれそうです。では、これからどのように銀行とお付き合いをするのか?メガバンクの一行取引には賛成しかねますが、地銀の一行取引もいかがなものか・・なんとも言いかねます。最終的にはその銀行の支店長によるのでしょう。原則としては複数取引が望ましいと思います。

4. 格付けをあげるために

格付けの構成要因は、社長の質による定性部分と会社の業績数値による定量部分からなりたちます。格付けをあげるためには、利益の蓄積による自己資本の充実はもちろんですが、高い収益性の維持も必要ですし(売上高の増大よりも利益の確保)生命保険やレバレッジドリース等を使った節税も考慮して、バランスの取れた企業を目指すことが必要だと思われます。このような企業になると、銀行のほうからよってくるようになります。

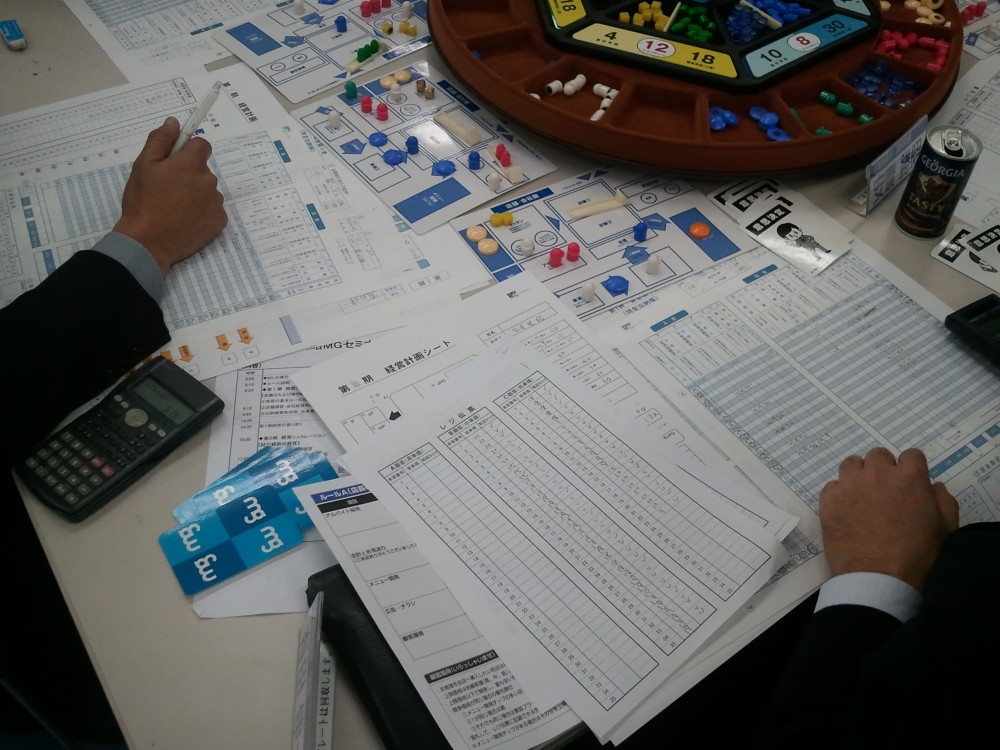

企業の必要な利益はいくらなのか。当事務所では「必要利益達成会議」を開催していますので、お気軽に各担当者へご相談下さい。

川庄会計グループ 代表 公認会計士 川庄 康夫

|

Posted by Yasuo Kawasho

代表取締役 川庄 康夫

|

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...