消費税の改正:納税義務の判定が1年前倒しに!?

H25年1月1日より、消費税が一部改正されます。納税義務の判定に、基準期間に加えて特定期間という考え方が加わりました。

消費税の納税義務は、基準期間中の課税売上高が1000万円以下の小規模な事業者については免除されています。「基準期間」とは、概ね「2年前から始まる1年間」です。個人事業者の方ですと、H24年の納税義務の判定はH22年の1年間の課税売上高で判定を、法人でしたら、例えばH24年4月1日~H25年3月31日の事業年度の場合、H22年4月1日~H23年3月31日の事業年度の課税売上高で判定を行います。

しかし、H23年度の税制改正において、「基準期間の課税売上高が1000万円以下であっても、特定期間中の課税売上高が1000万円を超える場合には、納税義務が免除されない」ことになりました。(課税売上高にかえて、給与支払額等で判定することもできます。)

ここでいう「特定期間」とは、原則として、直前期の上半期で、次のとおりです。

・個人事業者 ⇒ その年の前年1月1日から6月30日までの間

・法人 ⇒ その事業年度の前事業年度開始の日以後6ヶ月間

この改正は、H25年1月1日以後に開始する年や事業年度について適用されますので、個人事業者の場合、H23年中の課税売上高が1000万円以下でも、H24年1月から6月までの課税売上高が1000万円を超える場合にはH25年には納税義務があることになります。

つまり、ある意味、「納税義務の判定が1年前倒しになった」ということです。

ちょうど今は、個人事業者の方の税額予測を行う時期です。「H23年中に課税売上高が1000万円以下になったから、"納税義務者でなくなった旨の届出書"を出したよ」というお客様は要注意です!!もしかしたら、納税義務者でなくなっていないかもしれません!!

今一度、川庄会計事務所の担当者とともに見直しをされてはいかがでしょうか。

鹿田 幸子

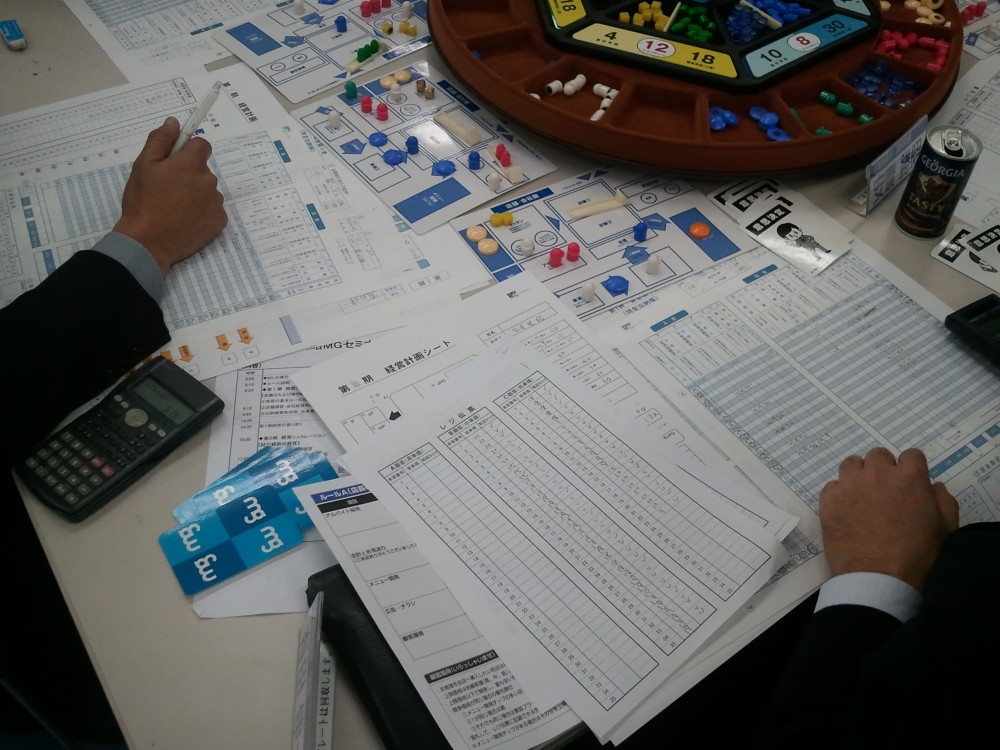

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...