復興特別所得税について(その3)

ここまで2回に分けて復興特別所得税について書きましたが、今回が最後です。

その計算や納付については、通常の所得税と合算して行うことになります。

すなわち、

源泉徴収すべき所得税および復興特別所得税の合計=支払金額×合計税率

*合計税率=所得税率(%)×102.1%

つまり、復興特別所得税は所得税額の2.1%になりますので、源泉徴収すべき所得税および復興特別所得税の合計額は、所得税に102.1%を乗じた金額となります。

具体的な例として、源泉徴収を要する報酬に関しては、以下のようになります。

税理士への40,000円の報酬(消費税は考慮しない)について、源泉を控除して支払う場合、従来は、40,000×10%=4,000円を源泉徴収として控除し、36,000円を税理士へ支払っていました。

平成25年1月1日以降は、40,000×10.21%(=10%×102.1%)=4,084円を源泉徴収として控除し、35,916円を税理士へ支払うことになります。

ちなみに、この計算結果で円未満の端数を生じた場合、1円未満は切り捨てになりますのでご注意ください。

次回、「復興特別法人税」編です。

森 孝寛

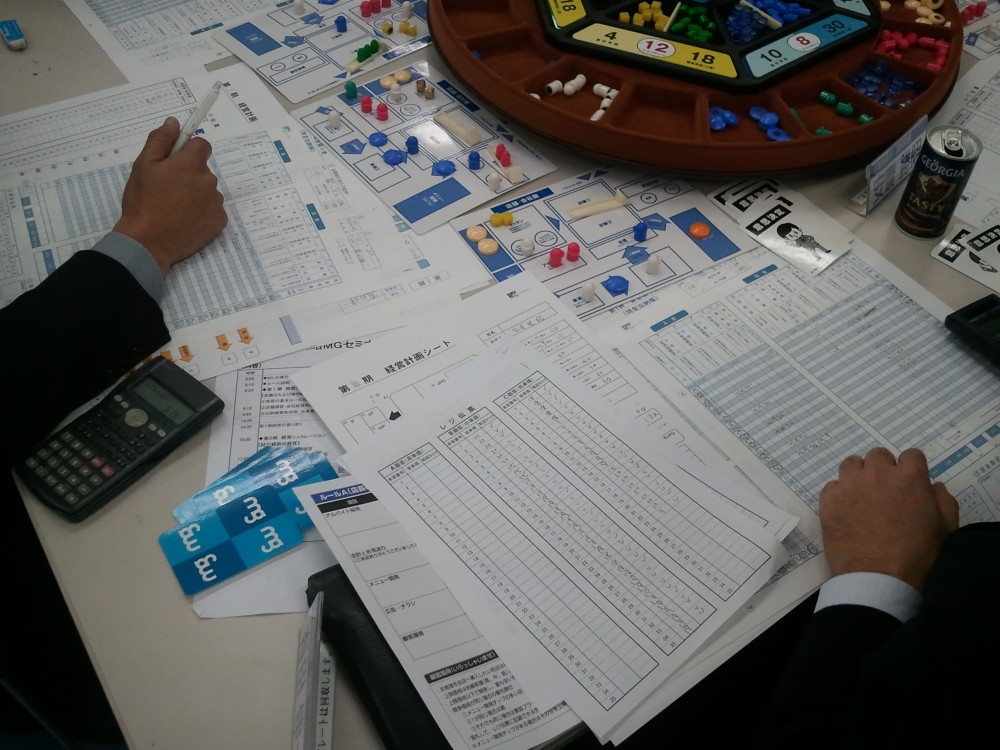

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...