住宅取得資金の贈与について

平成24年も残すところ3ヶ月あまり。相続対策が必要な方にとってはそろそろ贈与を検討する時期となってきました。

今回は贈与の中でも非課税の取扱のある「住宅資金贈与」についてお知らせいたします。

親が子供の住宅取得資金を援助することはよくあることですが、じゃ税金はどうなるのか?わりとご不安になっていらっしゃる方も多いかと思います。以下に非課税についてご説明いたしますのでご参考にされてください。

平成24年分に受けた贈与については、省エネ等住宅を取得する場合には1500万円、それ以外の住宅であれば1000万円までが非課税となります。平成25年以降は非課税枠が減っていきます。

平成25年分に受けた贈与については、省エネ等住宅を取得する場合には1200万円、それ以外の住宅であれば700万円までが非課税となります。

平成26年分に受けた贈与については、省エネ等住宅を取得する場合には1000万円、それ以外の住宅であれば500万円までが非課税となります。

この制度は暦年課税を選択している場合でも、相続時精算課税を選択している場合でも適用することができます。

「省エネ等住宅」とは

1500万円の控除を受けるためには以下のような「省エネ等住宅」であることの証明書を贈与税の申告書に添付して提出する必要があります。

· 住宅性能証明書

· 建設住宅性能評価書の写し

· 長期優良住宅認定通知書の写し及び認定長期優良住宅建築証明書など

受贈者の要件

1. 贈与時に日本国内に住所を有していること

2. 贈与時に贈与者の直系卑属であること

3. 贈与を受けた年の1月1日において20歳以上であること

4. 贈与年の所得税に係る合計所得金額が2000万円以下であること

5. 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋を新築等すること

6. 贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること

7. 配偶者や親族などから住宅用家屋を取得するものでないこと

8. 平成23年分以前に旧非課税制度の適用を受けたことがないこと

住宅用家屋の要件

住宅用の家屋の新築には、新築とともに取得する敷地の用に供される土地等、新築に先行してその敷地の用に供されることとなる土地等の取得を含みます。取得、増改築等の場合はともにする敷地の用に供される土地等の取得を含みます。

また、住宅用家屋は国内にあるものに限られます。

家屋の要件は、登記簿上の床面積が50㎡以上240㎡未満であることや、中古住宅であれば建築後20年以内(耐火建築物は25年以内)であることなどを満たす必要があります。家屋の要件は意外と見落としがちですので確認を怠らないようにしましょう。

期限内申告が必要

この制度の適用を受けるために一番重要なのは期限内申告です。

新非課税制度は贈与税の申告期間内に贈与税の申告書及び添付書類などを提出した場合に限り適用を受けることができます。

平成24年分に受けた贈与については平成25年2月1日から3月15日までに必ず申告する必要があります。

非課税枠が毎年変更されていますので、注意するようにしましょう。

坂本 幸徳

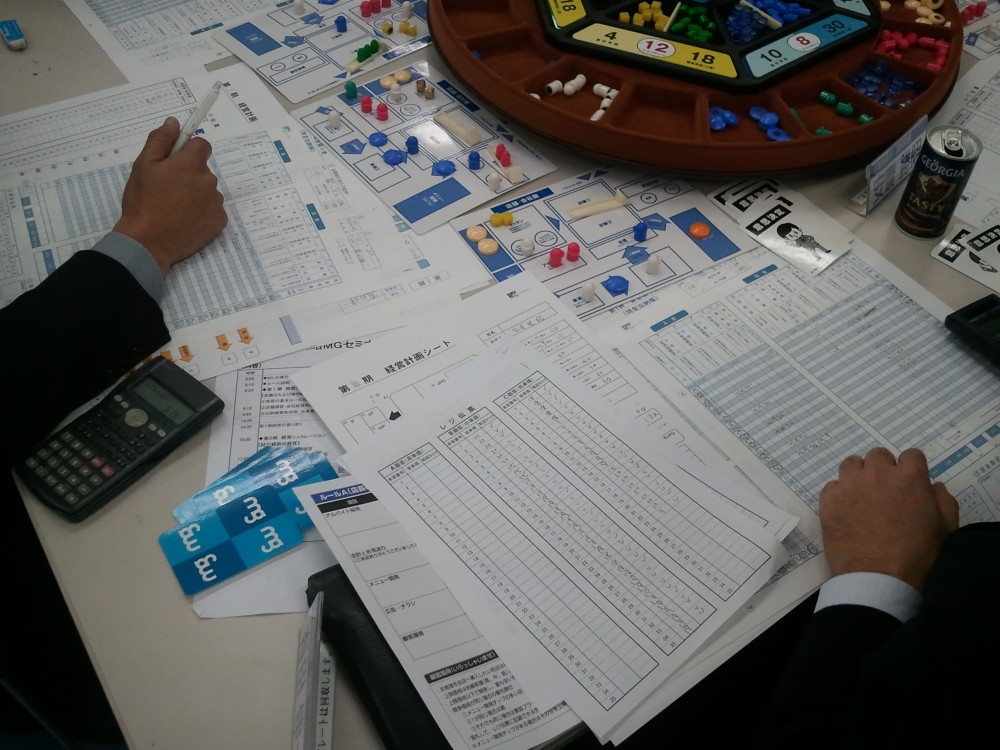

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...