特定親族扶養控除について

「特定親族特別控除」は、2025年度(令和7年度)税制改正により新たに創設された所得控除の制度です。

12月31日時点で19歳以上23歳未満の親族の働き控えの解消を目的として、その年代の親族を持つ納税者の税負担を軽減するために設けられました。これにより、19歳以上23歳未満の「年収の壁」は150万円になります。

「年収の壁」とは、主にアルバイトで働く方の収入が一定額を超えると、税金や社会保険料の負担が発生し、結果的に世帯全体の手取り収入が減ったり、増えにくくなったりする境界線を言います。

所得税上の特定親族特別控除の対象となる親族(特定親族)の要件は以下のすべてを満たす親族が対象となります。

・年齢: その年の12月31日時点で19歳以上23歳未満の親族であること

(大学生等に相当する年代)。

・所得要件: 親族の合計所得金額が58万円超123万円以下であること。

(給与収入だけであれば123万円超188万円以下の範囲に相当します。)

・生計要件: 納税者と生計を一にする親族であること。

・その他: 配偶者や、事業専従者として給与の支払いを受けている親族でないこと。

これにより、収入が給与だけの場合の収入金額が150万円以下の場合、働いている本人の所得税は0円となり、扶養している親等の最大控除額が63万円で控除額が減少することはありません。150万円を超えてしまった場合でも、この特別控除が段階的に適用されます。特に大学生等のアルバイト収入が増加し、従来の扶養控除の範囲(合計所得58万円以下、給与収入で103万円以下)を超えてしまった場合でも、扶養する親の税負担が急激に増えることを緩和する役割を持っています。

※令和7年分の年末調整時に「特定親族特別控除」等を適用する場合に、特定親族の所得(収入)要件や控除額に誤りがあって過大に控除した場合であっても、「正当な理由があると認められる場合」であれば不納付加算税の対象外となります。あくまでも加算税の対象外となるだけで、適切な控除額で計算した場合の納付額に不足が生じた場合は、不足分を納付する必要があります。

住民税についても所得税同様に特定親族特別控除が令和8年度の住民税(令和7年度の所得をもとに計算)が新設されました。これにより所得税同様に子の給与収入が150万以下であれば、親等が最大控除額である63万円の控除を受けることができます。

社会保険(健康保険・厚生年金)も令和7年度税制改正に伴い、19歳以上23歳未満の親族等を扶養する場合における特定扶養控除の要件の見直しが行われ「年間収入130万円未満」が「年間収入150万円未満」に変わります。「年間収入要件」以外の要件に変更はありません。

川庄会計事務所 柴田

セミナー参加者の声 2026-02-07

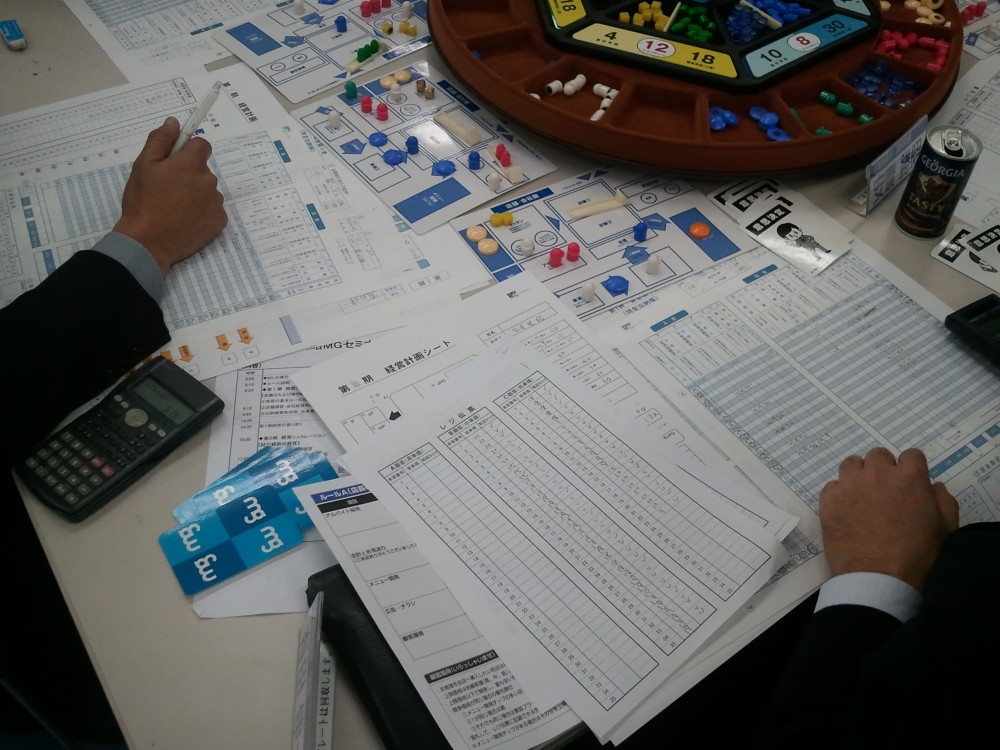

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...