退職金について

退職金の計算方法やかかる税金、支給時の手続きについて書きます。

■損金と認められる金額

役員の場合、退職金も役員報酬となり、役員報酬はその金額が過大でないかのチェックが入るので、「不相当に高額な部分」は損金として認められません。

法人税法 第34条2項 役員給与の損金不算入

内国法人がその役員に対して支給する給与(前項又は次項の規定の適用があるものを除く。)の額のうち不相当に高額な部分の金額として政令で定める金額は、その内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。

退職金規定で定めている内容にもよりますが、一般的には功績倍率法で適正額の計算を行います。

功績倍率法による適正額の計算式は

最終報酬月額(直近の役員報酬月額)×役員在任年数×功績倍率 となります。

功績倍率の例

役職 功績倍率

社長・会長 3.0

専務 2.5

常務 2.3

取締役 2.0

監査役 2.0

■かかる税金

生前に支給する退職金…所得税(その人の所得税率)、住民税(10%)の対象になります。

退職所得の計算は下記のとおりです。

(収入金額△退職所得控除額)×1/2

死亡退職金…相続税の対象になります。

相続税の税率はその人の所有している財産や相続人の数により変更になりますが、死亡退職金にはその人の法定相続人の数×500万円の非課税枠があります。

(相続人以外の人が相続した場合は、非課税適用はありません。)

■手続き

生前に支給する退職金の場合

①「退職所得の受給に関する申告書兼退職所得申告書」の記入をしてもらう(この提出がない場合、20.42%の所得税が徴収され、確定申告をしないといけなくなります。提出すれば10%の税率で、医療費控除などで確定申告をする必要のある人でなければ確定申告不要になります。)

②退職金の源泉徴収票の作成

③税額が発生する場合、退職金の住民税や源泉所得税の集計漏れがないように納付を行います。

死亡退職金の場合

相続税申告の必要がある人は相続財産に含めて計算します。

「退職手当等受給者別支払調書」の記入をしてもらい、支払月の翌月15日までに税務署へ提出します。

■損金算入時期

その支払日が確定した日の属する事業年度の損金になります。

支払った事業年度で損金経理をすれば、支払事業年度の損金とすることもできます。

議事録を作成することで、いつ確定したかを残しておくことができます。

新屋

セミナー参加者の声 2026-02-07

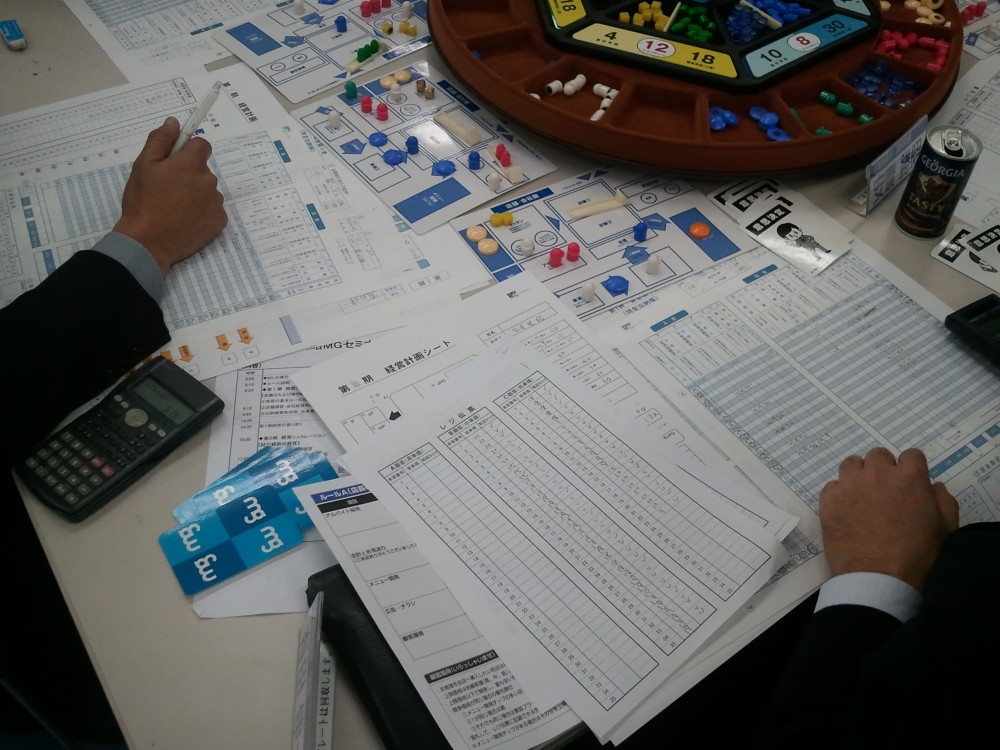

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...