源泉所得税の納期の特例について

源泉徴収した所得税および復興特別所得税は、原則として、給与などを実際に支払った月の翌月10日までに国に納めなければなりません。

ただし、給与の支給人数が常時10人未満の源泉徴収義務者は、源泉徴収した所得税および復興特別所得税を、半年分まとめて納めることができる特例があります。これを納期の特例といいます。

1月から6月までに支払った所得から源泉徴収をした所得税及び復興特別所得税→7月10日

7月から12月までに支払った所得から源泉徴収をした所得税及び復興特別所得税→翌年1月20 日

この納期の特例の適用の対象となるのは、給与や退職金から源泉徴収した所得税および復興特別所得税と、税理士、弁護士、司法書士などの一定の報酬から源泉徴収した所得税および復興特別所得税に限られます。

※原稿料、講演料、デザイン料などから源泉徴収した所得税の額は、支払った月の翌月10日までに納めなければなりません。

この特例の適用を受けるためには、「源泉所得税の納期の特例の承認に関する申請書」を提出することが必要です。

また、納期の特例を利用する場合にメリット、デリメットがあります。

納期の特例のメリット

年12回の納付が2回で済むので事務負担が軽減される。

納期の特例のデメリット

半年分の源泉所得税をまとめて納付することで1回に納める金額が大きくなり、資金負担が大きくなります。納税資金を計画的に準備する必要があります。

納期の特例は、給与の支給人数が常時10人未満であれば事務手続きを軽減できる制度になりますが、デザイン料などから源泉徴収した所得税は適用外で、翌月に納付しなければならない為注意が必要です。

川庄公認会計士事務所 柴田

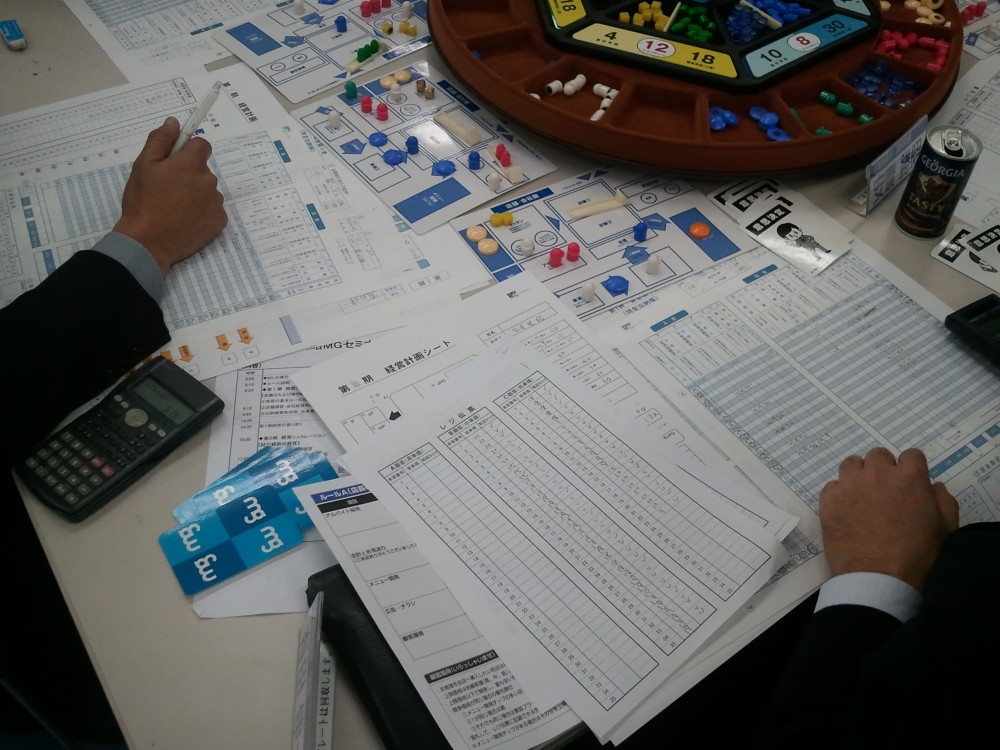

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...