確定申告 医療費控除について

その年の1月1日~12月31日の間に、病気をした、ケガをした、入院した、など多額の医療費を支払った際には、確定申告で医療費控除の活用をお考えください。

医療費控除とは、上記のように支払った年間の医療費が一定額を超えたときに、所定の手続きをすることで、税金が安くなるというものです。

医療費控除の対象となる医療費は

・自分と生計を共にする家族や親族の為に支払った医療費

・その年の1月1日から12月31日の間に支払った医療費である事

(未払いは対象外)となり、治療の為にかかった費用であれば対象となります。

控除額は最高200万まで。

【 控除額 = 医療費の合計額 - 保険金などで補填される金額-10万円 】

となり、年間医療費が10万円以上あれば適用できます。

また、総所得金額が200万円未満の場合

【 控除額 = 医療費の合計額 - (総所得金額 × 5%) 】

となり年間医療費が10万円未満でも適用できます。

結果的に【 控除額 × 所得税率 】の税金分が安くなるという仕組みです。

医療費控除を受けるための手続きとしては、確定申告となります。

・医療費の領収書から「医療費控除の明細書」を作成し、確定申告書に添付する。

・医療費通知がある場合、医療費通知を添付すれば明細書の記載を簡略化できます。

その上で、領収書は確定申告期限(その年の翌年3月15日)より5年間、手元に保存する義務があります。また、令和元年の申告までは、領収書と通知書の添付又は提示でも、控除を受けられます。

平成29年からは、控除額88,000円を上限に、健康の保持増進及び病気の予防の為の一定の取組を行っている場合に、控除を受けられるセルフメディケーション税制も始まりました。

従来の医療費控除とセルフメディケーション税制とは、いずれかを選択する事になります。

「医療費10万円以上かかったけど自分の場合はどうなのかしら?」など判断に迷われる方は、是非川庄事務所へ御相談ください。

川庄会計グループ 川庄公認会計士事務所 須川

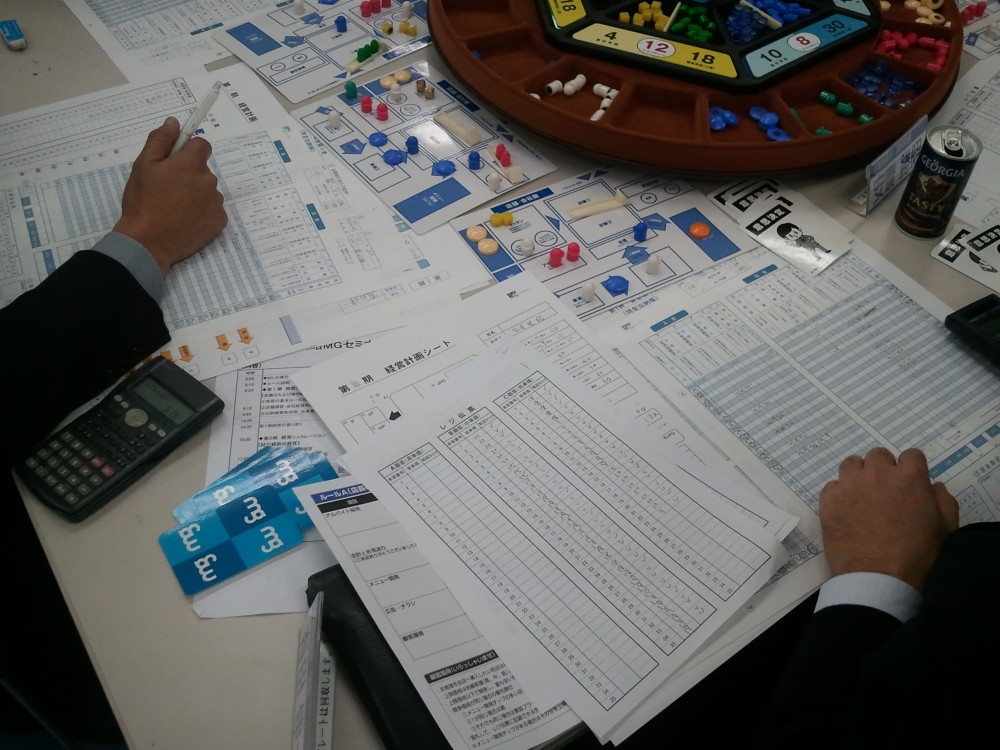

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...