2015年1月から相続税法が変わります 2/4

| Posted by |  |

川庄 康夫 Yasuo Kawasho |

2. 不動産の相続について

平成元年~2年、我が国経済はバブル全盛期を迎えました。そしてバルブ崩壊後、土地の価額の暴落し、不動産市場は一気に冷え込みました。

土地は路線価(相続税評価額)以下でしか売れなくなり、土地を売却して相続税を納付しようとした人は目論見が外れてしまい、「物納」を選択せざるを得なくなります。

「物納」※1申請件数は激増し、当局はその処理に追われますが、対応できない状況になり、「物納」ではなく、「現金」納付しやすいようにと、平成5年の税制改正で「相続した土地を売却した際の譲渡所得税の軽減」の改正を行いました。

これは、「物納」では不動産の譲渡所得税は発生しませんから、相続で取得した土地を取得後3年以内に売却した場合については、相続税納付のための納付とみなして、所得税の負担の軽減を図る制度です。

具体的には、土地の譲渡所得を計算するときの「取得費」に、納付した相続税のうち、「すべての土地等にかかる相続税」を「取得費に加算」することができるとされるので、この改正により取得費が大きく嵩上げされ、その結果譲渡所得が圧縮されます。

相続財産に占める不動産の割合が高い土地資産家にとっては、相続した土地の売却にかかる譲渡所得が0円となることもあるでしょう。

相続税の納付を「物納」から「現金納付」へと誘導し、「物納財産」の処分にかかる手間を省けるようにとこの制度を続けてきました。一応の効果はあったのではないかと思います。

しかし、地価の高騰が沈静化し相続税と所得税のさらなる負担調整の必要性も低下したため、この制度は平成26年度税制改正により、平成5年以前の取得費加算の取り扱いに戻ることになりました。

今回の改正のポイントは「すべての土地等にかかる相続税額を取得費に加算」となっていた現行制度を、「譲渡する土地等にかかる相続税額」のみを取得費に加算すると限定されたところです。

相続財産に土地等の割合が多い地主・不動産オーナーの方は、今後不動産を売却した時に、相続税も譲渡所得税も課税されてしまう可能性があります。再度「物納」も選択肢と考える必要もでてきます。

※1「物納」・・・金銭での相続税の納付が困難である場合に「モノ(相続財産)」によって納付することができるとされています。

川庄会計グループ 代表 公認会計士 川庄 康夫

|

Posted by Yasuo Kawasho

代表取締役 川庄 康夫

|

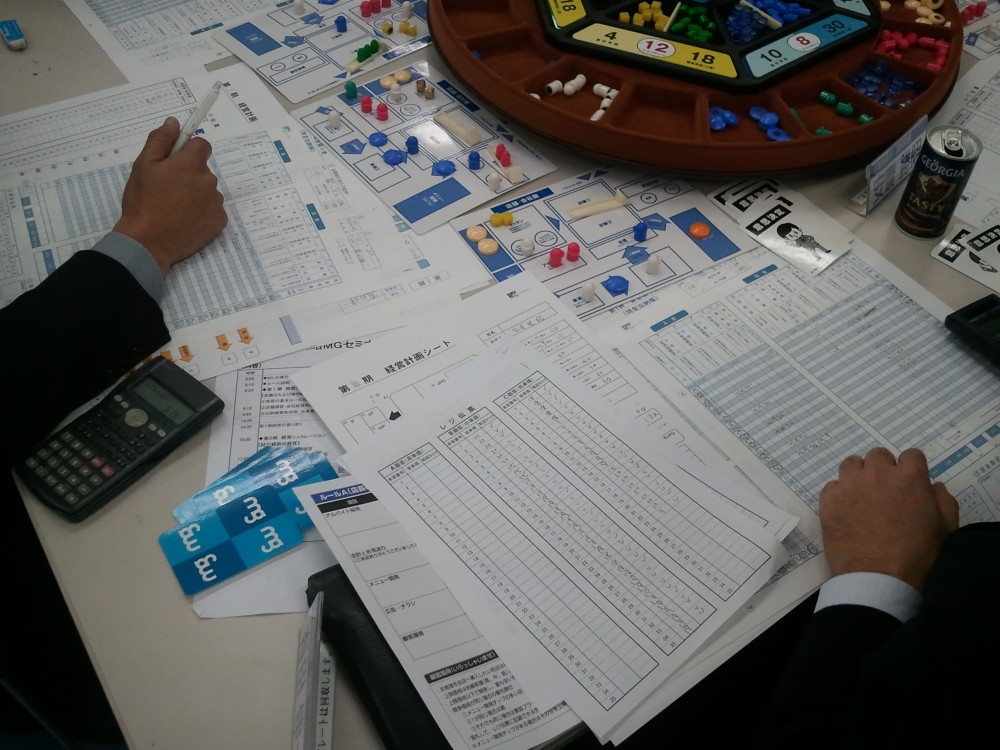

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...