ご注意ください!消費税の納税義務の判定方法が変わります!(その2)

今回は少し細かい話をします。

節税に関係しますので、該当する方(新規開業する方)は注意してお読みください。

特定期間とは、法人の場合は前期の前半6ヶ月間、個人事業の場合は前年1月1日から6月30日までの6ヶ月間のことでしたね。

では、新しく事業を始めた方で設立事業年度が6ヶ月未満の場合の特定期間の判定はどうしたらよいのでしょうか?

「特定期間(1期前=設立事業年度)が6ヶ月無いけん、2期目は免税でいいんじゃない?」とか思いませんでしたか?

それ正解です。

この場合、特定期間の判定は不要(判定できない)となり、従来の方法のみで判定することになります。つまり2期目は免税です。

(2期目の2期前は存在しないため、従来の方法では必ず免税)

(他にも届出書による選択や相続・合併・分割の特例、資本金の特例などがありますが、ここでは省略)

このように、2期目が必ず免税になるケースは次のとおりです。

ケース1:設立1期目が7ヶ月以下の法人

ケース2:設立1期目が8ヶ月未満の法人で一定の場合

ケース3:7月1日から12月31日の間に新しく事業を開始した個人

つまり、設立時期や事業開始時期を何月何日にするかによって、免税でいらねる期間が変わってきます。

最も少ない免税期間は8ヶ月未満であり、最も多い免税期間は1年7ヶ月となります。

その差は最大11ヶ月間!

ほぼ1年間の違いがありますね。

また、消費税の計算方法には、簡易課税という特別な方法があり、簡易課税で計算した方が税額が少なくなるケースもあります。

しかしながら、この簡易課税で計算するためには、予め税務署に届出書を提出しておかなければなりません。

いつまでに?

その事業年度が始まる前日までです!

(その他の適用要件もありますが、ここでは省略)

設立事業年度が短く、予期せず2期目から課税となる場合を考えてみてください。

この場合、簡易課税の検討をする時間がなかった(あるいは失念していた)というケースも十分想定されるのではないでしょうか?

免税にはなれなくとも、せめて簡易課税の届出書を設立事業年度の末日まに提出していれば、大なり小なり節税ができていたにもかかわらず・・・

前回冒頭にも言いましたが、消費税は多額になります。

また、赤字決算でも納税が発生することはあります。

新規開業する方で、設立6ヶ月間の課税売上高と給与支払額の両方が1千万円を超えそうな方、事業開始年月日をいつにするのかで免税期間が変わってきますよ!

あと、簡易課税にした方がお徳かどうか?

よ~く注意してくださいね!

藤川 剛士

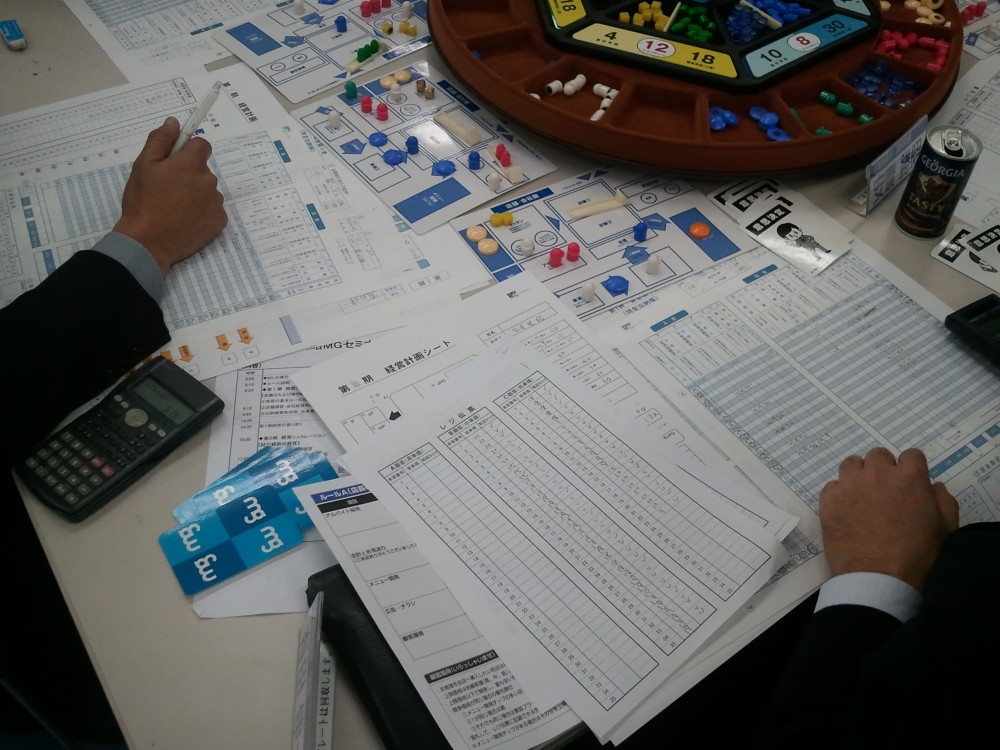

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...