専従者控除について

今年も残りあとわずかですね。

皆さん、いかがお過ごしでしょうか。年末は事業者の方もバタバタする時期

だと思います。

今回は、専従者控除についてお話したいと思います。

専従者控除は、配偶者、その他の親族が納税者の経営する事業に従事している場合、一定の条件を満たすと、

それらの者に支払った給与を必要経費にできる控除です。

専従者控除には、①青色事業専従者給与、②事業専従者控除があります

① 青色事業専従者給与

(適用要件)

1.青色事業専従者に支払われた給与であること。

青色事業専従者とは、次のすべてに当てはまる人のことです。

イ)青色申告者と生計を一にする配偶者その他の親族であること

ロ)その年の12月31日現在で15歳以上であること

ハ)その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える 期間)その青色申告者の営む事業に専ら従事していること。

2.青色事業専従者給与に関する届出書を納税地の所轄税務署長に提出していること。

3.届出書に記載された方法で支給され、記載された金額の範囲内で支払われること。

4.青色事業専従者給与の額は、労務の対価として相当と認められること。

※過大とされる部分は必要経費になりません。

② 事業専従者控除

(適用要件)

1.白色申告者の営む事業に専業従事者がいること。

専業従事者とは、次のすべてに当てはまる人のことです。

イ)白色申告者と生計を一にする配偶者その他親族であること。

ロ)その年の12月31日現在で15歳以上であること。

ハ)その年を通じて6月を超える期間、その白色申告者の営む事業に

専ら従事していること。

2.確定申告書にこの控除を受ける旨やその金額など必要な事項を記載すること。

(事業専従者控除額)

次のいずれか低い金額です

① 事業主の配偶者である場合86万円、事業主の配偶者以外である場合は専従者1人につき50万円

② 事業専従者控除を控除する前の事業所得等の金額を専従者の数に1を足した数で割った金額

※注意点

青色事業専従者給与や事業専従者控除の適用を受けると、配偶者控除や

扶養控除の適用が受けられなくなるので、ご注意ください。

国税庁HPもご覧ください。

青色事業専従者給与と事業専従者控除について

→https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2075.htm

所得税の青色申告承認申請手続きについて

→https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/09.htm

青色事業専従者給与に関する届出手続きについて

→https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/12.htm

川庄公認会計士事務所 岩瀬

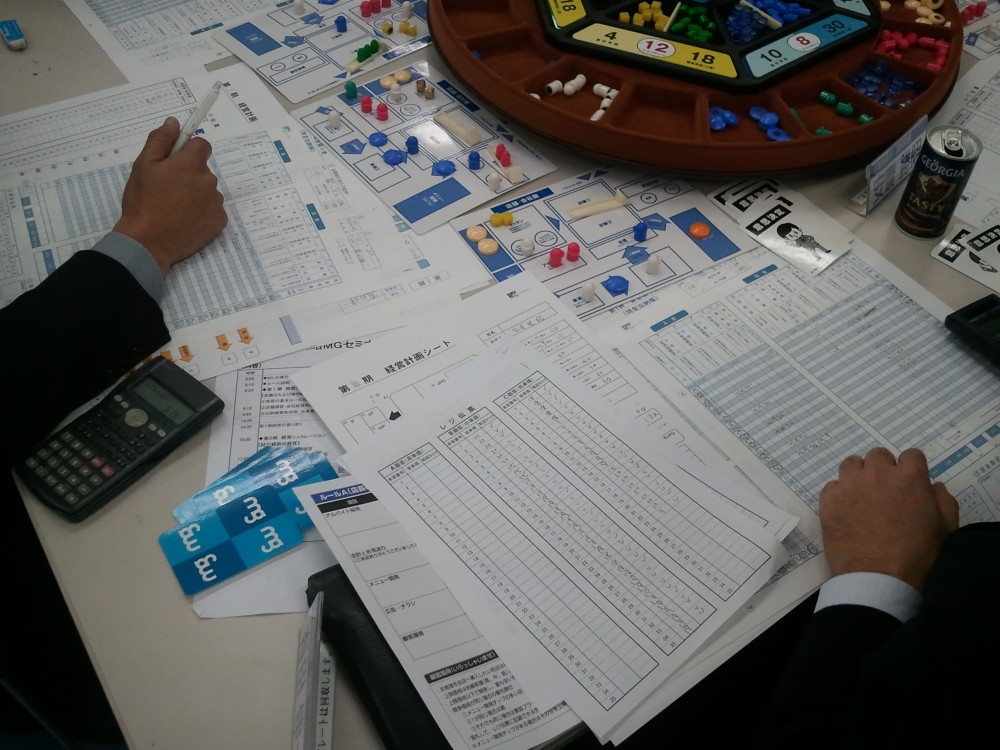

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...