消費税法:簡易課税制度という選択肢

消費税の課税事業者に該当した場合、その計算方法には原則課税と簡易課税という2種類があります。

それぞれの課税方法の違いと節税効果については以下の通りです。

1. 課税方法

(1) 原則課税

(売上高×消費税率)-(仕入高×消費税率)

(2) 簡易課税

(売上高×消費税率)-(売上高×消費税率×みなし仕入率※)

※みなし仕入率は、事業の区分により90%~40%まで6つの区分でそれぞれ定められています。

2. 節税効果

(1) 原則課税

還付金が受けられる可能性がある

→簡易課税を選択すると消費税の還付金は受けられないこととなっています。よって、設備投資をするため多額の課税仕入れが発生する見込みの事業年度や、輸出業がメインである事業者など、還付金が生ずる場合は原則課税が有利です。

(2) 簡易課税

概算で控除仕入税額が計算できる

→給与には消費税がかかっておらず、課税仕入れとして控除できません。よって、売上高に占める人件費の割合が高いケースでは、簡易課税の適用により実際よりも控除仕入税額が多くなる場合があり、その場合には節税へとつながります。

ただし、簡易課税を選択するためには次の条件があり、また、一度簡易課税を選択すると2年間は原則課税に戻れないためご注意下さい。

〈簡易課税の条件〉

(1) 適用事業年度開始日の前日までに簡易課税制度選択届出書を提出すること

(2) 基準期間の課税売上高が5,000万円以下であること

以上のように課税方法や節税効果が異なるため、いずれを選択した方が有利となるかはよく検討することが必要です。

他の税法に比べ節税対策が難しいとされる消費税ですが、簡易課税などの規定を賢く選択すると今より税額を抑えることも可能です。

消費税に関するご相談はぜひ当事務所にお任せください!

川庄グループ 川庄公認会計士事務所 辻本 杏子

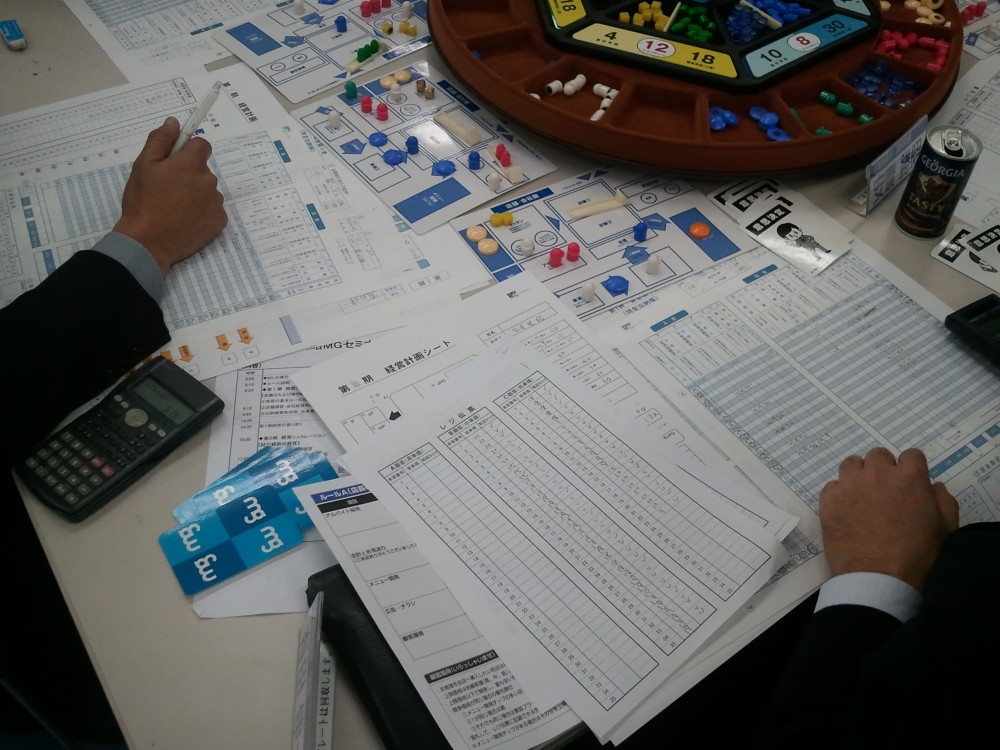

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...