住宅ローン控除と連帯債務

確定申告の時期が近づいてきました。サラリーマンの方に身近なものとしてはマイホームを購入した場合の所得税額の軽減措置として「住宅ローン控除」があります。

制度自体の内容は別の回でご紹介させていただくとして今回は最近質問の多い「連帯債務者」と「連帯保証人」の違いについて紹介したいと思います。

住宅ローンを組む際に、ご主人の年収だけでは希望どおりの金額を借りられないなどで、夫婦の収入を合算して審査してもらうケースがあります(煩雑さを避けるためご主人が借入れを申し込んだという前提で進めます)。収入を合算して住宅ローンを申し込んだ場合に合算者(奥様とします)は「連帯債務者」、もしくは「連帯保証人」となります。

まず「連帯債務者」についてですが一つの住宅ローンについて同じ立場で責任を負うということになります。例えば住宅ローン3,000万円を夫婦で連帯債務で借りている場合は3,000万円全額の責任を夫婦それぞれで持つことになります(借入金が3,000万円×2倍になるということではありません)。この場合は夫婦どちらも金融機関からいつでも返還請求を受ける可能性があります。

これに対し「連帯保証人」は、ご主人と連帯して債務を保証する人(奥様)です。「連帯保証人」は、あくまで保証をする立場であるため、ご主人の返済が滞ってはじめて金融機関から返済請求を受けることになります。

住宅ローン控除を受けようとする場合は以下のように取り扱いがことなるので注意しなくてはなりません。

① 連帯債務者の場合

条件を満たせばご主人も奥様も住宅ローン控除受けることができます。ただし上記の例でいうとご主人も奥様も住宅ローンの契約上はそれぞれ3,000万円借りている責任はありますが、それぞれの借入金を3,000万円として住宅ローン控除を受けることはできません。

連帯債務の場合の住宅ローン控除については、原則としてそれぞれの持分の割合に応じてそれぞれの方が負担をすべきものとして取り扱うことになりますがそれぞれがローンの全額を返済する義務がありますので連帯債務者間で一定の約束をして負担すべき金額を決めることができます。その際には持分割合と債務の負担割合が異なる場合は贈与の問題が出てきますので注意しなければなりません。

参考:「昭34直資58、共かせぎ夫婦の間における住宅資金等の贈与の取扱について」

② 連帯保証人の場合

あくまでも「連帯保証人」という立場であるため、ご主人のみ住宅ローン控除の適用を受けることができ、奥様は受けられません。

末田 圭一

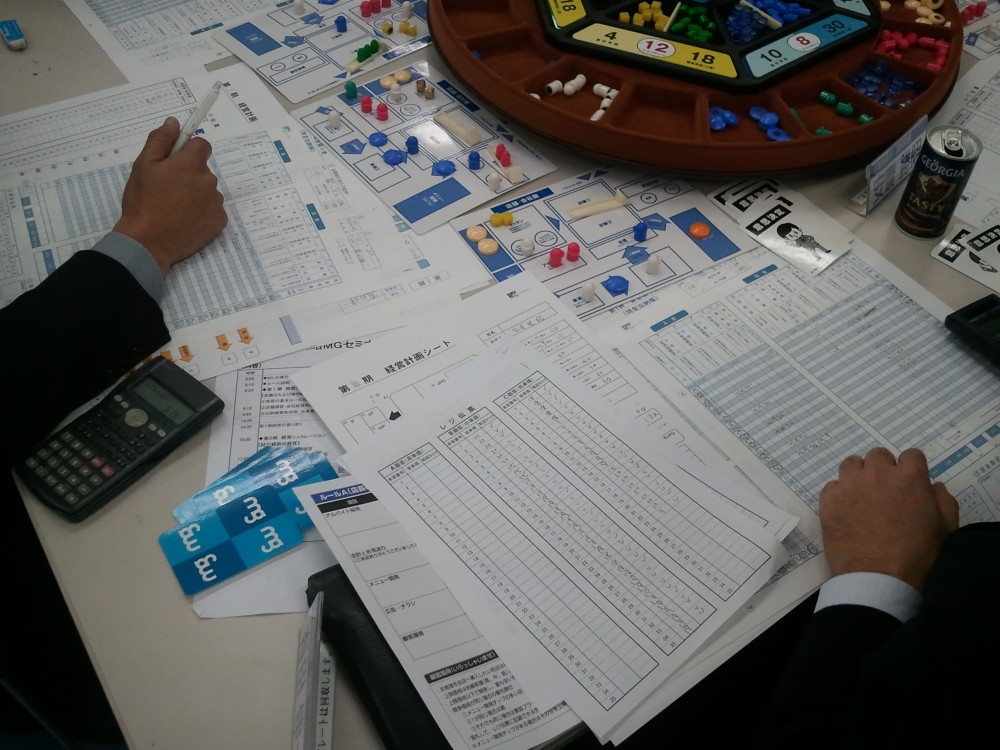

セミナー参加者の声 2026-02-07

管理者のための「戦略マネジメントゲーム」セミナーとは ― 座学では身につかない戦略思考を、体験で学ぶ ― 管理者に求められる「戦略的な意 ...

経営コラム 2026-01-30

【資産防衛策】 円貨の現金預金で保管するとインフレには対応能力がありません。自然と減価していきます。インフレとなるとすぐに換物と思いますが ...

経営コラム 2026-01-29

【消費者物価上昇】 現在、日本では、4年以上に渡り3%前後の物価上昇が続いています。日銀の使命の1つは「物価の番人」であることがあげられま ...

経営コラム 2026-01-08

1.インフレですよ 自・公両党が衆議院選挙・参議院選挙で負けたのは、自民党の裏金の問題よりも物価が高騰し、庶民の生活苦を何とかしてほしい ...

経営コラム 2026-01-07

1. 取れるとこから取る 2025年11月に車通勤の従業員の非課税限度額が引き上げられました。例えば片道10キロ以上15キロ未満の場合、今 ...